こんにちは。ライフグループ広報担当の内尾です!

今回はパートやアルバイトとして働く方から関心の高い「年収の壁」について解説します!

年収の壁は複雑な概念で、従業員から質問を受けて回答に窮してしまう人事担当者も多いのではないでしょうか?

そこで今回は、年収の壁を超えて働くデメリットや扶養内で働くための注意点、今後予定されている制度改正で何が変わるのかを分かりやすくまとめました!

企業がとるべき対応についても記載しているので、ぜひ参考にしてください。

年収の壁とは?

年収の壁とは、配偶者の扶養として働くパートやアルバイトの人が、扶養から外れなければならなかったり、所得税や社会保険などの負担が発生する年収の基準のことを指します。

パートやアルバイトの人は「年収の壁」を超えてしまうと、増えた年収以上に社会保険料等の負担が生じてしまい、働く時間は増えたのに手取りが減ってしまうケースがあり、問題視されています。

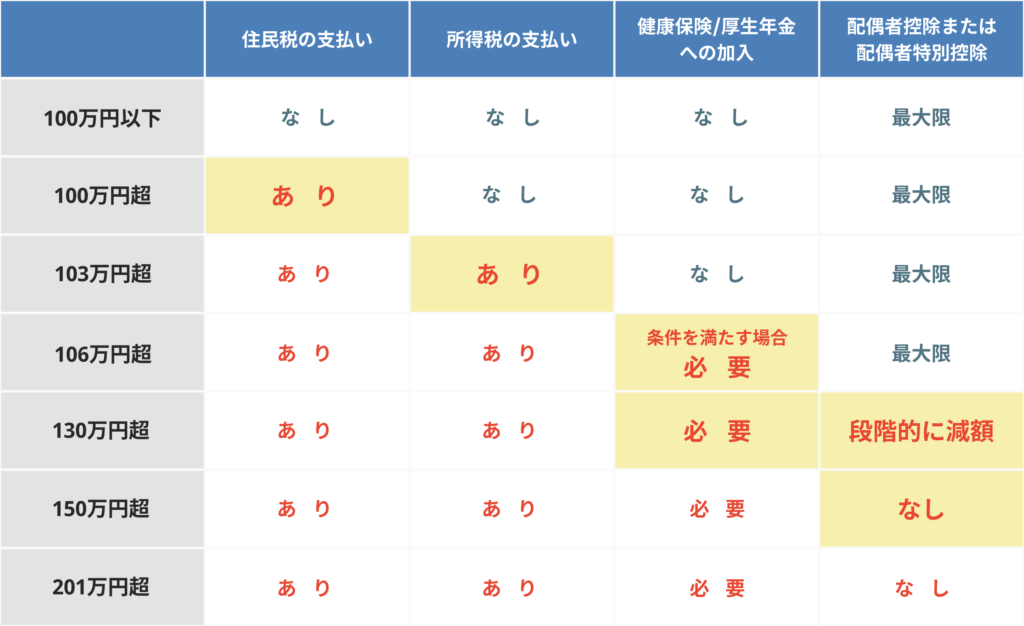

年収の壁は住民税や所得税の基準となる「税制上の壁」と、社会保険料の基準となる「社会保険上の壁」の2種類があり、それぞれ複数の壁が存在しています。

100万円の壁(税制上の壁)

年収100万円は、住民税が課税される基準となります。

パートやアルバイトとして給与収入を得ている人は、年収が100万円を超えると住民税が課税されます。

住民税は100万円を超えた部分に課税されるため収入を超えて手取りが減ることはありませんが、手取りが増えにくくなるため意識する人もいます。

また、自治体によっては住民税が課税される年収の基準が100万円と異なる場合もあるので、100万円の壁を気にする方は自治体の基準を確認しておきましょう。

103万円の壁(税制上の壁)

年収103万円は、所得税が課税される基準です。

年収が103万円を超えると、103万円を超える部分に対して所得税が課税されます。

たとえば年収が105万円の人は、103万円を超える2万円に所得税がかかります。

所得税の税率は年収によって異なります。

106万円の壁(社会保険上の壁)

年収106万円は社会保険の加入義務が発生する基準になります。

正しくは月88,000円が基準となりますが、税制上の壁やその他の社会保険上の壁と合わせて、年収106万円の壁と呼ばれます。

ただし、106万円の壁を超えた場合、必ず社会保険に加入しなければならないというわけではありません。

下記の社会保険加入条件をすべて満たした場合に、社会保険料に加入する必要があります。

▼社会保険への加入条件

- 勤務先の従業員が101名以上(2024年10月からは51名以上)

- 週の所定労働時間が20時間以上

- 月額賃金が88,000円以上(年収約106万円以上)

- 2か月を超えて雇用される見込がある

- 学生ではない

月額賃金の計算には非課税通勤手当や残業手当などを含めません。

勤務先の従業員数に関する基準は段階的に引き下げられており、2024年10月にも改正が予定されています。

130万円の壁(社会保険上の壁)

年収130万円は、配偶者の扶養から外れる基準になります。

年収が130万円を超えた場合、社会保険に加入する義務が生じ、勤務先で社会保険に加入する条件を満たしている場合は、勤務先の社会保険に加入します。

勤務先で社会保険に加入する条件を満たしていなくても、配偶者の扶養を外れて自分で国民健康保険や国民年金保険に加入する必要があります。

社会保険料は都道府県や基準となる給与月額によって変動しますが、だいたい年12万円~15万円程度の負担増となり、大きな影響があります。

また、106万円の壁では年収に含めなかった通勤手当や残業手当も、130万円の壁では含めて計算するため注意が必要です。

150万円の壁(税制上の壁)

年収150万円の壁とは、配偶者特別控除に関する基準です。

配偶者特別控除とは、配偶者の所得金額に応じて受けられる所得控除のことで、配偶者の税負担を軽減する仕組みです。

しかし、年収150万円を超えると配偶者特別控除の額が減り始め、段階的に税負担が大きくなっていきます。

控除額を最大にするためには、年収を150万円以下に抑えるように注意する必要があります。

201万円の壁

年収201万円の壁とは、配偶者特別控除の控除額が0になる基準です。

年収が201万円を超えると、配偶者の納税額などに小さくない影響があります。

年収の壁の問題点

一定の基準を上回ると税や社会保険の負担が増す年収の壁ですが、どのような問題があるのでしょうか?

具体的に解説します。

「働き損」と「働き控え」

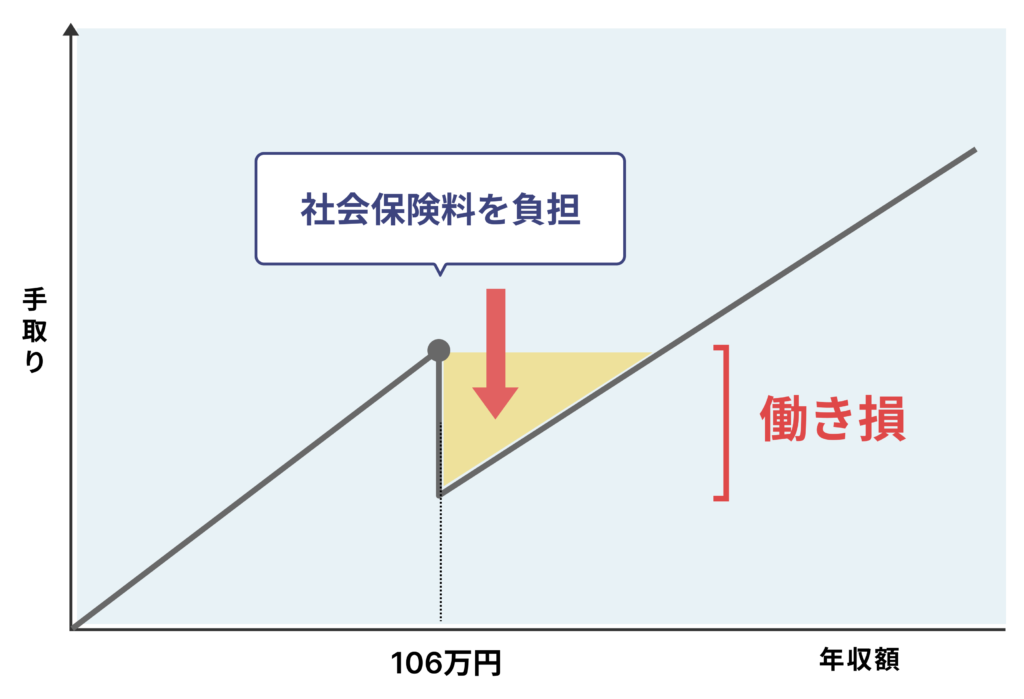

年収の壁がもたらす問題の一つは、「働き損」です。

年収の壁を超えると税負担・社会保険負担が大きく上昇することにより、働く時間や額面上の収入が増えたにも関わらず、逆に手取りが減ってしまう現象を指します。

もう1つの問題は、パートやアルバイトが働き損を嫌って労働時間を抑える「働き控え」です。

年収の壁を超えて働くことは、パート・アルバイトにとって時間当たりの手取りが減少する効率の悪い働き方になります。

そのため、配偶者の扶養内で働くパート・アルバイトの中には、年収の壁を超えて働かないよう、意図的に労働時間を抑える方も多いです。

結果、企業によっては人手が必要なのに働いてもらうことができない状況に陥ってしまいます。

日本では慢性的に人手不足となっている業界も多く、働き手にとって不利益な年収の壁の存在が、人手不足を加速させる可能性があると問題視されています。

年収の壁は撤廃される?今後の改正予定を解説

年収の壁をとりまく制度については、2025年に向けて、「年収の壁・支援強化パッケージ」という大きな改正が予定されています。

ここ数年で地域別最低賃金が大きく引き上げられましたが、年収の壁によってパート・アルバイトはその恩恵を十分に受けられずにいます。

労働者一人ひとりの希望に応じて可能な限り労働参加できる環境を整備することで、賃上げ効果をパート・アルバイトにも波及させるねらいがあります。

具体的にどのような改正が予定されているのか、分かりやすく解説します。

【2023年10月】企業による扶養認定

2023年10月から、年収130万円の壁を超えた場合でも、収入増加が一時的なものであると企業が証明した場合、連続2年までなら配偶者の扶養にとどまることが出来るようになりました。

「一時的な収入増加」とは、人手不足による労働時間延長などがこれに当たります。基本給や定期的に支給される手当などはこれに当たらないので注意しましょう。

また、一時的な収入と認められる金額に上限はありませんが、一時的な収入増加に該当するかは保険者(健康保険組合など)から確認されることもあるため、事業主は支給内容や背景を踏まえて適切に判断する必要があります。

【2024年10月】社会保険適用拡大

2016年から段階的に拡大されている社会保険適用範囲ですが、2024年10月にさらなる拡大が予定されています。

通常は所定労働時間が正社員の3/4以上となっている労働者に加入義務がある社会保険ですが、企業の規模によっては所定労働時間が週20時間以上である労働者にも加入義務が課されています。

2023年12月時点は従業員数が101人以上の企業がこの規定の対象となっていますが、2024年10月からは「従業員数が51人以上」の企業まで拡大されます。

現在従業員数が51人以上100人以下の事業主は、2024年10月に備えて従業員向けの説明など準備が必要となります。

必要な準備などはこちらの記事にまとめていますので、参考にしてください。

2025年の年金制度改正に注目

5年に一度行われる年金制度の改正が、2025年に見込まれています。

内容についてはこれから議論されていくため正確な情報は今後の動向に注目するほかありませんが、現行の年金制度には持続性に疑義が呈されることも少なくなく、「年収の壁が引き下げられるのではないか?」という声もあります。

今後の動きを注視していきましょう。

企業がとるべき対応

税制や社会保険制度の改正に関しては、企業および従業員に及ぶ影響も小さくないと考えられます。

対応が後手に回らないよう準備をすることはもちろん、従業員向けの説明や情報提供を通じて、不安を払しょくしていくことが大切です。

特に配偶者の扶養に入って働いているパート・アルバイトの人は、税や社会保険に関する制度改正について積極的に情報を仕入れていることが多いです。

従業員から質問があってから回答するのではなく、今後の対応計画などを先回りして案内するのが理想と言えるでしょう。

officeのあたらしいカタチ

個人のタスクに集中できるワークスペースに、コミュニケーションを促進するコワーキングスペース。職種の壁を越えたつながりを通じてあなたが自分らしく働き、挑戦できるオフィスのあたらしいカタチをご提供します。

1名様用の個室~会社利用などお考えの方はぜひ一度ご相談ください。